5. Специфика распределения доходов российских корпораций

Извлечение инсайдерской ренты доминирующими на российских предприятиях группами подрывает благополучие остальных заинтересованными в деятельности фирм сторон. Так, мелкие акционеры постоянно сталкиваются с невыплатой дивидендов и другими формами нарушения своих прав крупными инсайдерами.[1] Не менее значим конфликт доминирующих групп с управленцами предприятий. Доход тех менеджеров российских корпораций, которые не принадлежат к доминирующей группе, меньше, чем, если бы крупные инсайдеры не извлекали с предприятий ренту.[2] Извлечение инсайдерской ренты осуществляется за счет затрат, которые могли бы улучшить положение менеджеров низшего и среднего звена. Особое значение имеет ухудшение положения наемных рабочих в результе деятельности крупных инсайдеров. Извлечение инсайдерской ренты доминирующей группой предполагает резкое урезание заработной платы и сокращение расходов на социальные нужды трудовых коллективов. Сложившийся в российской промышленности способ распределения доходов порождает целую систему корпоративных конфликтов доминирующих групп с другими заинтересованными в деятельности фирмы сторонами.

Эти конфликты оказывают двоякое влияние на предложение фондов. Во-первых, они уменьшают величину средств, доступных для инвестиций. Инвесторы на рынке ценных бумаг платят низкую цену за акции российских предприятий. Менеджеры-оппортунисты снижают эффективность деятельности фирмы и отвлекают часть ее финансовых потоков. Конфликт с рабочими также усиливает оппортунизм и порождает акции протеста. В результате всех этих процессов издержки производства возрастают, в силу чего снижается прибыль. Во-вторых, для подавления мелких инсайдеров и рабочего протеста доминирующая группа централизует механизм принятия решений, вводит сложные процедуры контроля, расширяет службы безопасности и т.д. Все это затратные, но необходимые элементы инфраструктуры контроля. Таким образом, в той мере, в какой крупные инсайдеры стремятся разрешить вышеуказанные проблемы, развивая инфраструктуру контроля, они используют фонды, которые в ином случае были бы доступны для инвестиций или извлечения ренты. Следует подчеркнуть, что альтернативный путь к ослаблению внутрифирменных конфликтов состоит в повышении заработной платы, окладов и в выплате значимых дивидендов. Таким образом, существует определенное замещение между расходами, необходимыми для подавления внутрифирменных конфликтов, и расходами, устраняющими сам источник этих конфликтов. Однако выбор в пользу последней стратегии означал бы, что члены доминирующей группы перестали извлекать ренту, в силу чего де-факто утратили бы и статус крупных инсайдеров.

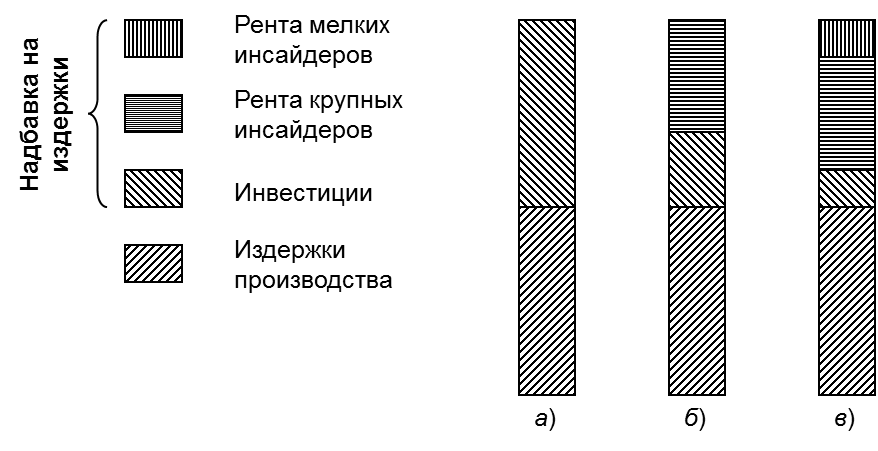

Основываясь на положении модели А. Эйхнера о том, что распределение доходов, инвестиции и цена продукции (?) корпорации определяются одновременно, и, учитывая сказанное выше о конфликте по поводу созданного предприятием дохода, можно так выразить структуру цены типичной отечественной компании ( рис. 3).

Рисунок демонстрирует, что цена мегакорпорации Эйхнера (а) включает издержки текущего производства и надбавку, которая целиком идет на покрытие издержек долгосрочного роста фирмы (инвестиции). У российской компании с развитой инфраструктурой контроля, подавляющей оппортунизм (б), часть инвестиционных фондов образует ренту крупных инсайдеров. У компании с острым внутрифирменным конфликтом (в) надбавка на издержки содержит еще и долю мелких инсайдеров. Таким образом, структура цены в нашей модели отражает распределение создаваемого фирмой дохода, а также его определяющую роль по отношению к инвестициям.

Рис. 3. Структура цены на продукцию мегакорпорации (а) и российской корпорации (б и в)

Можно провести различие между внутренним и внешним эффектами деятельности доминирующих групп для инвестиций фирм. Последний вызывает сжатие внутреннего рынка в результате усиления неравенства в распределении дохода, вызванного извлечением инсайдерской ренты. Первый эффект связан со снижением инвестиций конкретных компаний в результате вывода фондов их доминирующими группами. Извлечение инсайдерской ренты подрывает доходы мелких акционеров, не принадлежащих к доминирующей группе управленцев, и рабочих. Это порождает многочисленные корпоративные конфликты, усиление оппортунизма и рабочий протест. В результате доминирующая группа вынуждена наращивать инвестиции в инфраструктуру контроля. Все это сокращает инвестиции в расширение и модернизацию производственных мощностей. В силу этого, инсайдерский контроль подрывает предложение фондов российских корпораций. Благодаря двум рассматриваемым эффектам, ставка процента внутренне накопляемых и заемных средств становится высокой в сравнении с тем же показателем для фирмы, не подверженной этим воздействиям. Внутренний эффект инсайдерской ренты связан с ростом издержек внутреннего накопления фондов. Инсайдерский контроль также подрывает спрос на инвестиции российских корпораций. Из-за внешнего эффекта инсайдерской ренты внутренняя норма доходности и инвестиции остаются низкими. Внутренний эффект инсайдерской ренты также связан с падением этих показателей. Он также предполагает отказ компаний от крупных проектов с длинными периодами самоокупаемости. В результате долгосрочные перспективы бизнеса резко ухудшаются. Извлечение ренты и шот-термизм российских крупных инсайдеров усиливаются далее вероятностью враждебного поглощения, которая возрастает с долгосрочными инвестициями. Это стимулирует предпочтение крупными инсайдерами присвоения текущего дохода. В то же время, извлечение инсайдерской ренты, порождающее корпоративные конфликты, препятствует заключению и исполнению неявных контрактов. Между тем, без их соблюдения невозможно расширить временной горизонт предприятия в долгосрочный период.

Добавить комментарий